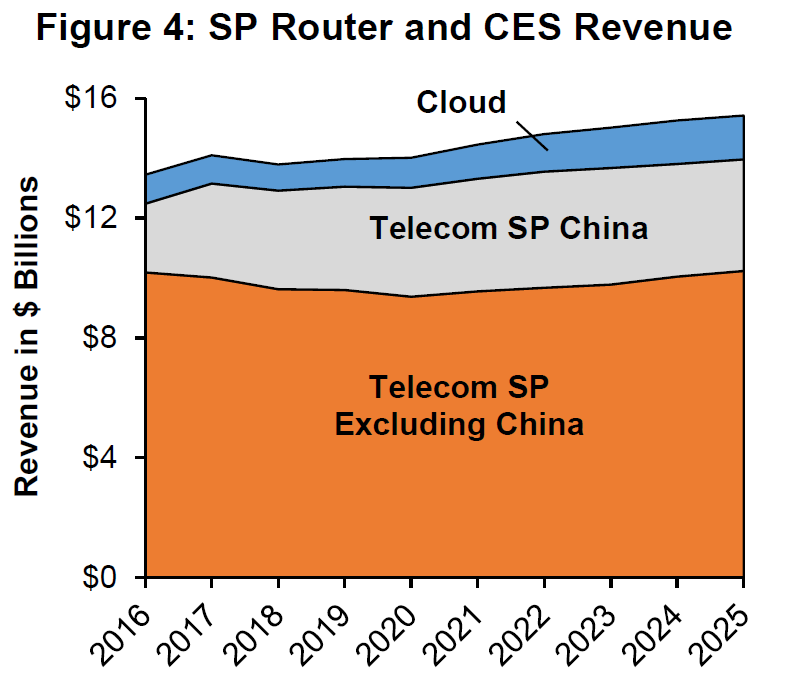

阅读到一张数据,来自研究公司 Dell'Oro Group,关于全球 SP Router(运营商级的大型路由器)和 CES(Carrier Ethernet Switch 运营商级以太网交换机)的收入空间。

不同于消费者家里那个 Wi-Fi 小路由器,从物理外形看 SP Router 和 CES 都是体积比较大的大家伙,这些设备的销售量基本映射了全球互联网及 IP 网络发展的投入。

对比 2016~2025 的变化,可以看到两点:

(1) 中国运营商在 IP 网络的投入占比有大幅提升,体现了中国各种互联网使用的兴起,以及家庭宽带和 4G、5G 的速率拉动;

(2) 来自云服务公司的采购也大幅增加,体现了大型公有云公司在基础网络方面的巨大投入。

(3) 留意一个变化趋势:未来五年,运营商侧的收入 CAGR 3%,而云服务公司的 CAGR 为 7% —— 数字背后意味着话语权的变化。

Dell Oro 研究显示,全球路由器销售额的增幅增长连续下行。2024Q1 同比减少了 23%。

此处路由器包括运营商网络的路由器,也包含了企业市场的高端路由器。全球互联网是依靠路由器连接起来的,路由器的销售下行体现了全球网络流量的增幅放缓态势。

根据 Gartner 的研究,全球公有云 Top 4 的市场占有率从 2015 年的 60.2% 提升至 2020 年的 76.1%,市场集中度显著提升。

头部厂家市场度集中,并不意味着别的玩家就要离场,或者不要玩 —— 传统商学院的思维大致就是这种逻辑,马太效应大,所以新玩家就不要来了之类。

事实上,新玩家在不断涌入,来自电信运营商、其他同样有一定规模的大型互联网公司、IT 厂商、甚至很多地方政府。

因为市场总量在持续增长,而且云会有 “吞噬” 一切的感觉。站在未来看现在,相信 2021 年仍然处于机会前沿。

2020 年全球数据中心的 CAPEX 合计不到 2,000 亿美元。Dell'Oro 预计到 2026 年将接近 6,000 亿美元。

从细分构成看,美国 Top 4 云服务商将占据到 50% 左右的份额。中国 Top 4 云服务商的 CAPEX 虽然远不及美国,但也将超过全球电信运营商和主机托管服务商。

全球企业客户的 CAPEX 整体保持微增状态,而不是大幅减少。体现了垂直行业企业仍然会大量自建数据中心。